Par Jean-David Haddad, rédacteur en chef de Francebourse.com, auteur de « INFLATION, 9 vérités pour comprendre et s’adapter », Editions JDH

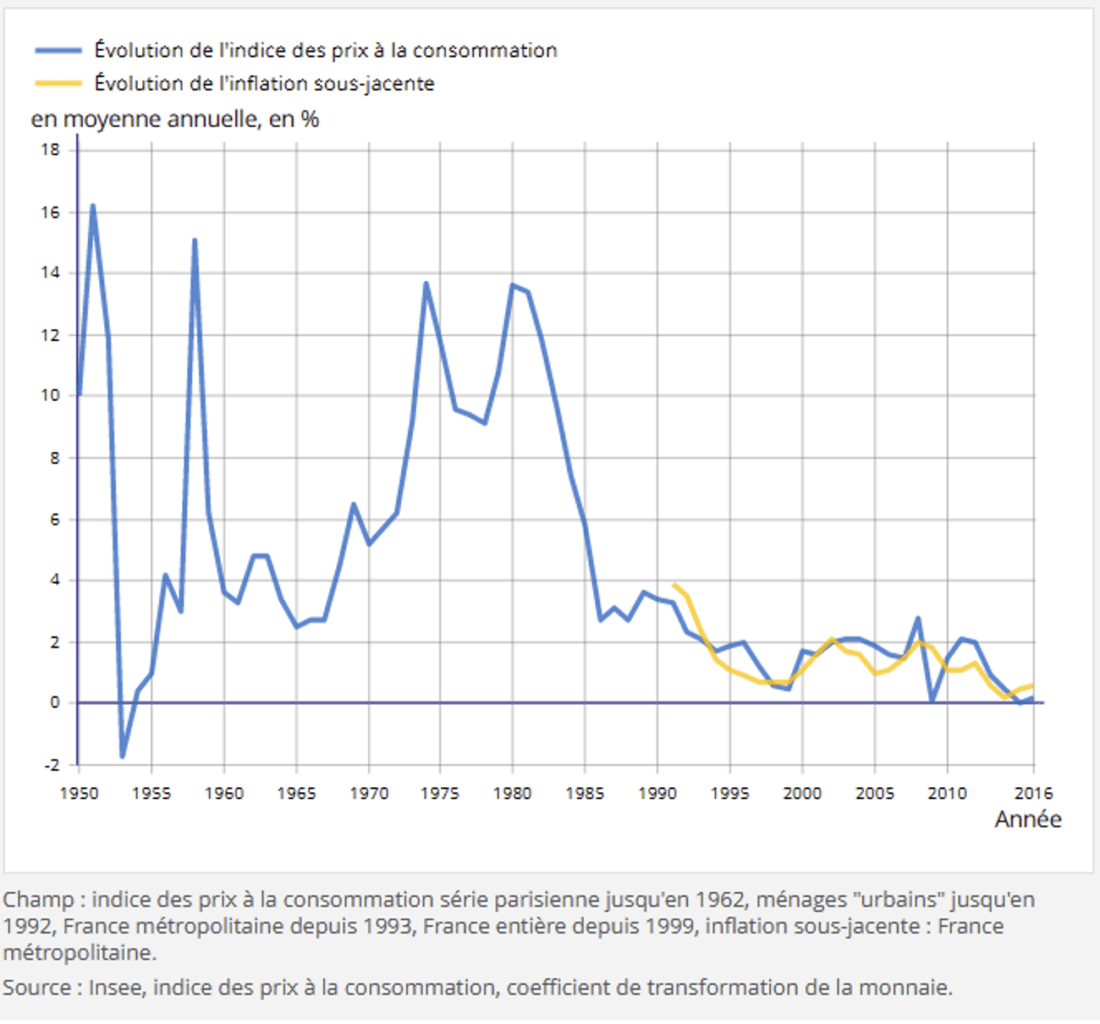

Depuis le début du siècle, les pays occidentaux ont été les bénéficiaires d’une inflation très faible qui ne suivait pas la croissance économique. Si on prend le cas de la France, de 2002 (année de passage à l’Euro) à 2016, l’inflation annuelle moyenne a été de 1.4% ce qui est historiquement bas si on la compare à celle de la seconde moitié du vingtième siècle :

En comparaison le PIB français est passé de 1500 milliards de dollars en 2002 à 2600 milliards de dollars en 2017, soit une hausse de 73% en 15 ans, ce qui fait une hausse annuelle moyenne de a croissance économique de 3.6%. Tout allait très bien : la croissance ne se traduisait pas par des hausses de prix. Le pouvoir d’achat moyen augmentait, et les taux d’intérêt baissaient. C’est aussi ce contexte qui a permis au système d’absorber la terrible crise de 2008. Une crise qui a d’ailleurs fait croitre la dette et a poussé les banques centrales à intervenir massivement dans les économies en faisant tourner la « planche à billets », donc en créant de l’argent. Cela se matérialisait en particulier par les fameux Quantitative Easing. Aussi bien aux Etats-Unis qu’en Europe. Pendant ce temps, les dettes souveraines augmentaient.

C’est dans ce contexte que s’est achevée la dernière décennie.

Mais la troisième décennie du 21ème siècle s’est ouverte sur la crise du COVID qui a vu les banques centrales intervenir encore plus dans l’économie, surtout en Europe, afin d’épauler les mesures de blocage de l’économie décidées par les gouvernements. Et donc la dette a encore augmenté.

Avec les politiques ultra-accommodantes des banques centrales, la monnaie devenait de plus en plus abondante. Il y a eu une accélération de ces politiques avec le COVID. C’est la goutte d’eau qui a fait déborder le vase. Et cette fois, cette abondance de la monnaie a fini par déprécier cette dernière eu égard à la valeur des biens et services existants, mais aussi par rapport aux matières premières. L’inflation est apparue dès l’année 2021.

Lorsque la Russie a déclaré la guerre à l’Ukraine en 2022, que les gouvernements occidentaux ont décidé de couper les ponts avec la Russie, cela a encore accéléré cette inflation, avec en particulier une hausse des prix du gaz, du pétrole et des matières premières.

Et les dettes souveraines augmentaient toujours.

Alors, face à l’inflation, les banques centrales ont réagi brutalement et de manière extrême en faisant augmenter de manière très forte leurs taux d’intérêt.

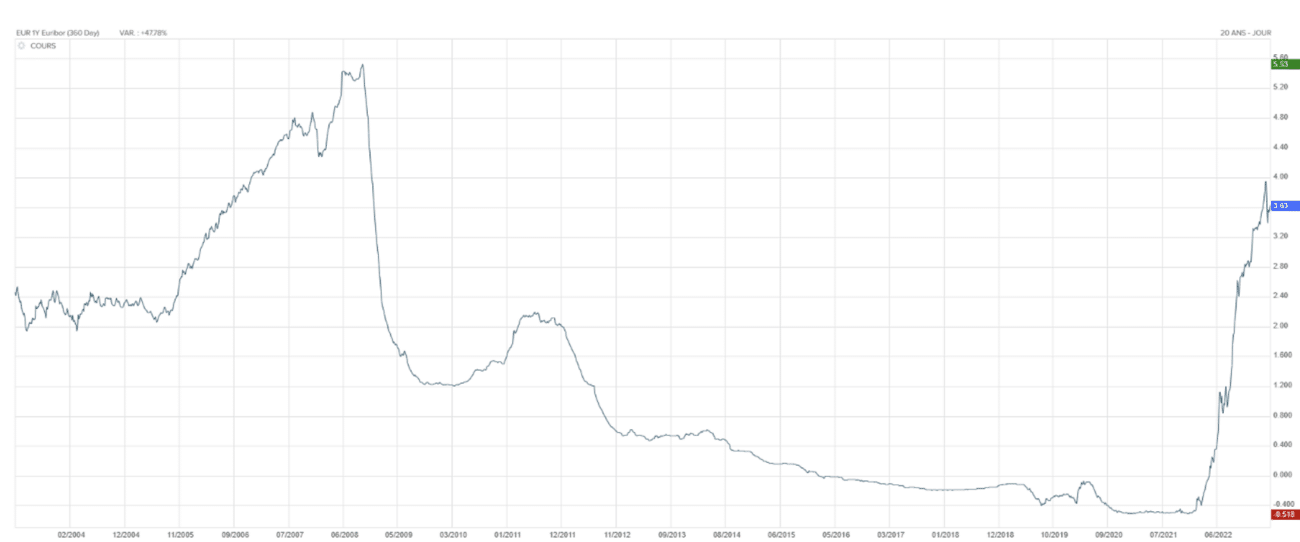

Ces derniers se sont bien entendu répercutés sur l’ensemble de l’économie, sur le cout des crédits payés par les particuliers, sur le cout des crédits payés par les entreprises et sur les taux interbancaires (taux auxquels les banques se prêtent de l’argent entre elles). Ce dernier est longtemps resté négatif, ce qui était en soi une aberration. Mais le voilà qui s’est mis à flamber depuis plus d’un an. Le graphique suivant montre les évolutions de l’Euribor depuis 20 ans :

Tout cela a provoqué des conséquences. En mars 2023, cinq banques ont cessé leurs activités ou ont été sauvées. Selon James G. Rickards, économiste et banquier d’investissement avec 40 ans d’expérience à Wall Street, le problème est que ni le président de la Fed, Jerome Powell, ni la secrétaire au Trésor américaine, Janet Yellen, ne comprennent vraiment ce qui se passe actuellement. Il explique que la crise bancaire qui a démarré en mars est « une crise causée par un manque de garanties sous forme d’obligations d’État américaines pour couvrir les positions sur produits dérivés et par un rétrécissement des bilans en conséquence du manque de garanties ». Et comme il le fait remarquer : « Nous approchons du point où le Trésor n’a plus d’argent et où le plafond de la dette fixé par la loi rend impossible l’obtention de nouveaux emprunts. Le Congrès est-il prêt à relever le plafond de la dette ? Non. C’est le jeu habituel entre démocrates et républicains, où aucune solution n’est en vue ». En accord avec cet économiste, on peut remarquer qu’au début d’une crise bancaire, on ne veut pas y croire, et qu’ensuite il y a un effet de dominos. La crise de 2008 a duré 20 mois. Celle-ci ne fait que commencer.

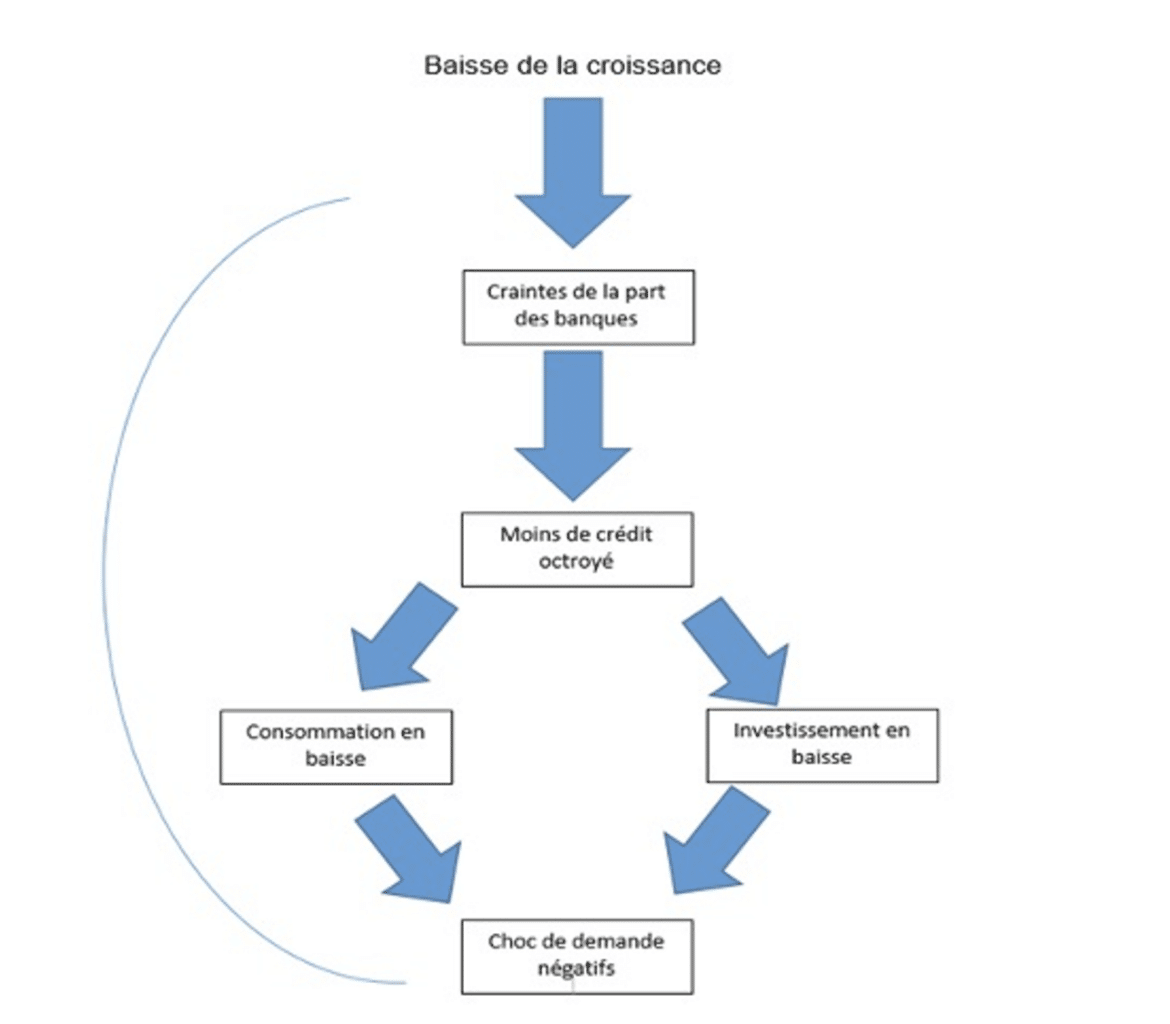

Et le fait que les banques restreignent les crédits n’est peut-être qu’un début de ce qui nous guette : le « crédit-crunch ». Il y a bien un cycle du crédit qui influence la marche globale de l’économie : les banques sont plus volontaires à accorder des crédits en période faste, lorsque le moral est au beau fixe… qu’en période de crise. Et en se montrant plus difficiles sur les conditions d’obtention des crédits, elles vont paralyser un peu plus l’économie. C’est alors un cercle vicieux qui se met en place ! Et qui se déclenche lorsque la croissance économique baisse. Les conséquences consistent en un choc de demande négatif car du coup, ayant moins de crédits, les ménages consomment moins et les entreprises investissement moins.

A ce stade nous n’y sommes pas encore, car pour le moment les taux continuent de monter. Mais c’est paradoxalement lorsqu’ils auront fini de monter que nous risquerons alors le fameux « credit crunch » qui peut durer une bonne année. Et qui entraine forcément une baisse des prix immobiliers…

Les marchés financiers internationaux se trouvent ainsi à la croisée des chemins, ce qui pourrait entraîner des bouleversements bien plus importants par la suite…

Mais personne n’a de boule de cristal. Et comme il est dit dans l’Ecclésiaste « Ce qui a été, c’est ce qui sera, et ce qui s’est fait, c’est ce qui se fera, il n’y a rien de nouveau sous le soleil. »

Jean-David Haddad